Содержание

Для субъектов малого бизнеса предусматриваются специальные налоговые правила, которые упрощают ведение и сдачу отчетности. В соответствии с НК РФ предприниматели должны платить налоги по упрощенной системе, особенность которой заключается в том, что множество различных видов сборов заменены одним общим совокупным платежом.

Специальные налоговые режимы 2016 – понятие и виды

Специальная схема имеет свои особенности и определенный порядок начисления и уплаты сборов и платежей, предусмотренных законодательно. Они представлены для того, чтобы плательщику было проще сотрудничать с налоговой системой. Существует два основных вида упрощенной системы, различаются они по типу субъекта-плательщика.

1. Первый тип упрощенной системы предусмотрен для организаций – заключается данный порядок в том, что субъект имеет право не платить налог на прибыль и имущество, Единый соцналог и налог на добавленную стоимость (не всегда). Эти налоги заменяются одним общим видом, который будет рассчитан по результатам деятельности за определенный период.

2. Второй порядок необходим для индивидуальных предпринимателей, сущность его заключается в том, что налог на имущество и доходы физических лиц, а также НДС и ЕСН заменены одним совокупным платежом, который также рассчитывается по результатам деятельности предприятия за определенный отчетный период.

Субъекты малого бизнеса также обязаны уплачивать страховые взносы на обязательное пенсионное страхование. А все остальные налоги, которые не указаны выше, должны уплачиваться по общим правилам.

Специальные налоговые режимы — что к ним относится?

Специальный налоговый режим является упрощенной системой уплаты сборов и платежей, для того чтобы перейти малому предприятию на УСН потребуется только желание. Все индивидуальные предприниматели и организации могут воспользоваться упрощенной системой на добровольных основах, если возникнет желание, то от нее также можно отказаться и вернуться к общей системе налогообложения.

Что не относится к специальным налоговым режимам?

Законодательство предусмотрело особый перечень субъектов предпринимательства, которые не смогут при желании воспользоваться УСН. Что к ним можно отнести?

- 1. Банковские учреждения.

- 2. Страховые организации.

- 3. Организации, которые подразделены на филиалы и представительства.

- 4. Ломбарды.

- 5. Организации, которые занимаются инвестиционной деятельностью.

- 6. Представители малого бизнеса, которые работают в сфере рынка ценных бумаг.

- 7. Плательщики, которые работают в сфере игорного бизнеса.

- 8. Бюджетные организации

- 9. Частные адвокаты.

- 10. Зарубежные предприятия, которые имеют филиалы в РФ.

Кроме данного перечня также установлены некоторые ограничения, на которые при переходе на УСН также стоит обратить внимание.

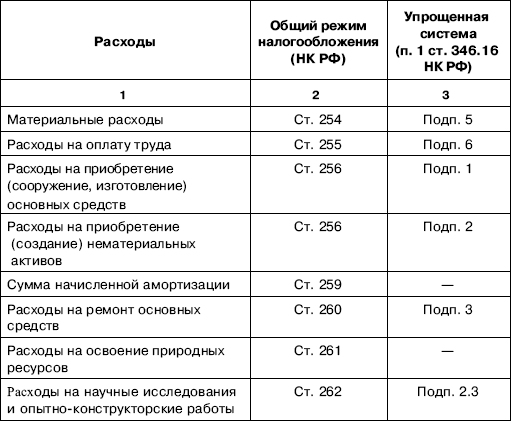

Специальные налоговые режимы НК РФ – таблица

Учет и анализ деятельности специальных налоговых режимов можно просмотреть наглядно в приведенной ниже таблице.

Форма уведомления о переходе на специальный налоговый режим

Для уведомления о переходе на УСН предусмотрена особая форма №26.2 – 1. Скачать бланк и заполненный образец документа можно здесь:

Специальные налоговые режимы для субъектов малого предпринимательства

НК РФ предусматривает перечень тех предприятий, а также некоторых направлений хозяйственной деятельности, которые не могут перейти на УСН. Что же касается субъектов малого предпринимательства, которые имеют право и желание воспользоваться упрощенной системой, то они могут выбрать для себя один из трех вариантов:

- общий порядок уплаты и начисления сборов и платежей;

- порядок, основанием для которого является патент;

- упрощенный порядок сдачи декларации.

Если после практики применения УСН лицо пожелает перейти на общий режим, то в дальнейшем для того, чтобы вновь воспользоваться привилегиями упрощенного режима должно пройти более одного календарного года.

Добавить комментарий