Содержание

Как обстоят дела с расчетами с бюджетом важно иметь в виду каждой организации – от крохотных ЧП, до огромных холдингов. Дабы не было никаких неожиданных неприятных сюрпризов, сверки с ИФНС лучше проводить заранее и регулярно.

Любой акт о сверке взаиморасчетов с Инспекцией федеральной налоговой службы РФ начинается с письма обращения. Особой признанной формы он не имеет. Однако, обязательно следует указывать в таком письме период, за который производится анализ взаиморасчетов (период законодательно не ограничен, хотя, как правило, на практике не превышает 3 года). Лицо, подписывающее письмо, должно иметь документ, подтверждающий его полномочия представлять организацию.

Пример подобного сопроводительного письма посмотреть онлайн можно здесь:

Так же, письмо лучше сдать с нарочным. Штамп и дата принятия на нем послужит вам службу, так как вы будете уверенны в дате, когда сверка начнется.

Акт сверки взаиморасчетов, как заполнить правильно?

В течении пяти рабочих дней, инспектор предоставит вам лично акт, с заполненным І разделом.

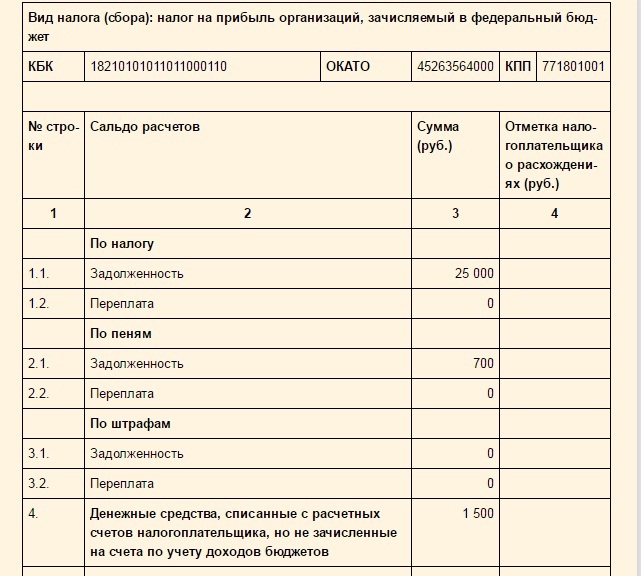

Графы с данными, на которые следует обращать внимание, будут иметь приблизительно такой

Когда расхождений нет, все заполнение сводится к подписанию документа. Но, увы, такое редкость на практике.

Акт сверки взаимных расчетов — образец и бланк

Если расхождения имеют место, в соответствующих графах следует внести свои данные.

Образец заполнения бланка можно бесплатно скачать здесь:

Письмо о возврате денежных средств по акту сверки взаиморасчетов

В случае переплаты, в произвольной форме пишется письмо. Обязательным условием является указание реквизитов, куда перечислять деньги, а также наличие приложенного акта сличения взаиморасчетов двух контрагентов.

Письмо составить должен руководитель или уполномоченный представлять интересы компании.

Образец скачать здесь:

Акт сверки с разногласиями

Самое важное – выявить расхождения. Причин их возникновения – целое множество. Среди них могут быть ошибки бухгалтерии, расхождение периодов отражения и т.д.

После подачи первого раздела, налоговики пришлют второй, в случае если имеют место расхождения. Заполняя второй раздел, информация подается более детальная, что позволит разобраться с причиной возникновения разногласия конечного сальдо.

Важный момент – никогда не подписывать документ, в случае несогласия по вопросу взаиморасчетов с налоговой, иначе даже в суде будет сложно доказать собственную правоту. Подпись является доказательством вашего согласия со всеми данными.

Когда все суммы совпадут, а все ошибки будут исправлены, инспектор пришлет вам повторный экземпляр акта с соответствующими цифрами в первом разделе.

Акт сверки с налоговой инспекцией

В случае невыполнения налоговой своих обязательств в установленные сроки, можно писать жалобу на имя руководителя инспекции, приложив к ней заявление на получение взаиморасчетов с налоговой (копия такого же заявления остается у вас). Естественно, предварительно лучше поговорить с инспектором и узнать причину, так как задержки могут быть по каким-либо техническим причинам.

Как часто необходимо проводить анализ взаиморасчетов?

Эффективно сверяться раз в год. Если имел место случай перехода из одной налоговой, в другую, тоже целесообразно сверится, даже если в этом году подобную операцию уже осуществляли.

Акт сверки расчетов по налогам, сборам, пеням и штрафам

Обязательные проверки налоговая ежеквартально проводит с самыми большими налогоплательщиками. Так же в обязательном порядке нужно сверяться при снятии с учета и переходе в другую инспекцию, либо при ликвидации предприятия ООО.

Если компания изъявила желание сверится, налоговая служба не вправе отказать, но ежемесячные сверки не нужная трата времени. Оптимальный период – один год, как мы уже говорили.

Результатом такой работы становится акт сверки взаиморасчетов налогоплательщика, а так же это может быть справка о состоянии расчетов по налогам, сборам и взносам.

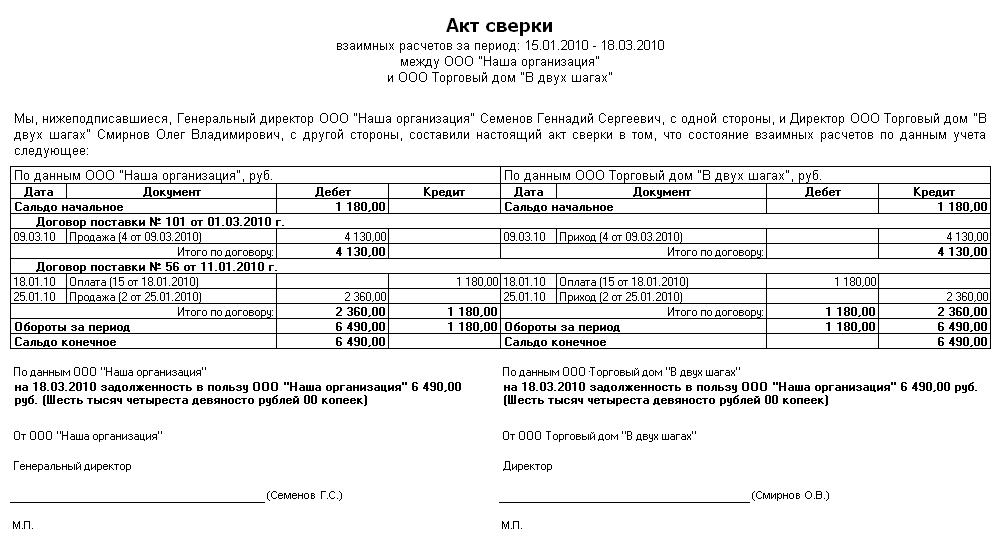

Между организациями

Сверка между контрагентами нужна для удобства работы бухгалтеров. Это скорее негласный должностной долг бухгалтерии сверятся постоянно, чтобы не собирать задолженности, о которых по тем или иным причинам, не известно в данный момент. Цель – выяснить совместные расхождения в задолженностях в пользу одной из сторон.

Заполняя бланк по установленному образцу, следует отобразить данные по колонкам — дебет и кредит, указать первичные документы (акты, оплаты и назначение платежа, накладные и т.д.), и убедится, что поставщик и покупатель товаров или услуг имеют одинаковые сальдо.

Официального бланка российским законодательством не предусмотрено. Наиболее часто используемый негласный шаблон можно скачать в екселе здесь:

Акт сверки с ФСС как запросить?

С февраля 2015 существует новая форма бланка. Чтобы инициировать работу с фондом, достаточно подать запрос — заявление на русском языке в произвольном формате (не тратьте время на поиски образца). Согласно заявлению, фонд предоставит акт по форме 21-ФСС, титульный лист которого содержит общую информацию, а сами данные занимают последующие две страницы.

Бланк представлен здесь:

Если в данных порядок и расхождений нет – отлично. Просто следует подписывать акт. В ином случае, о расхождениях нужно указать. Если предприятие нашло долг по результатам проверки, погашение должно осуществиться как можно быстрее, ведь за каждый день просрочки будет начисляться пеня.

Добавить комментарий